|

|

|

谷雨过后,竹开新翠。

一些因疫情遭遇“寒冬”的企业,也在政策“春雨”的滋润下,拔节生长——

那是湖南郴州长虹格兰博线上测试的扫地机器人在嗡嗡打转儿;是江西高安市桃源物流的大货车在重新发动引擎;是重庆巴九门火锅店里的食客在隔桌就餐……增值税、土地使用税减免,低息贷款快速到账,公路通行免费、水电费打折,好政策送来资金“给养”,让这些企业再现生机。

“积极的财政政策要更加积极有为,已经出台的财政贴息、大规模降费、缓缴税款等政策要尽快落实到企业。要继续研究出台阶段性、有针对性的减税降费政策,加大对一些行业复工复产的支持力度,帮助中小微企业渡过难关。”“稳健的货币政策要更加注重灵活适度,把支持实体经济恢复发展放到更加突出的位置,用好已有金融支持政策,适时出台新的政策措施。”……以习近平同志为核心的党中央科学研判、周密部署,对支持企业特别是中小微企业提出明确要求。财税金融部门积极行动起来,出台一系列政策措施,助力企业复工复产。

减税负、增信贷,送上资金支持

疫情发生以来,财税金融部门及时应对,为广大企业特别是中小微企业复工复产送上资金支持,增强发展信心。

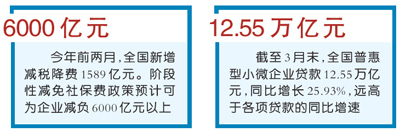

各项税费减免措施密集出炉。财税部门接连推出4批21项政策,支持疫情防控和医疗救治,为企业减轻社保费负担,重点帮扶小微企业、个体工商户渡过难关。今年前两月,全国新增减税降费1589亿元。阶段性减免社保费政策预计可为企业减负6000亿元以上。

各类金融支持手段加大力度。今年以来,人民银行通过3次下调存款准备金率、4次中期借贷便利操作,共释放2.45万亿元中长期流动性。通过设立专项再贷款、增加再贷款再贴现额度等措施,引导金融机构加大对实体经济特别是民营、小微企业的资金支持力度。一季度,银行业对实体经济发放的人民币贷款增加7.25万亿元,同比多增9608亿元。

财税金融齐发力,资金活水汩汩来。

——支持疫情防控重点物资生产企业开足马力。

订单一个接一个,却没钱买机器和原材料,咋办?

龙游农商行的贴心服务,帮医用无纺布生产企业浙江冠诚科技有限公司解开了难题:先是盘活10余项专利权,一天内500万元贷款到账;接着,又为企业协调物流公司,并给予物流公司专项信贷支持100万元。

“企业有啥困难,银行给支招。咱心里托底,全力赶工!”冠诚科技董事长朱兵说。

为筑牢抗疫物资保障的“生命线”,支持相关企业增量扩产,财税部门出台允许企业购置设备税前扣除、免征增值税、免收防疫药品和医疗器械注册费等政策;人民银行设立3000亿元专项再贷款,已通过金融机构为5000多家疫情防控重点企业发放优惠贷款2000多亿元,中央财政给予50%贴息后,企业实际平均贷款利率只有1.26%左右。

——推动交通物流、居民消费等重点行业加快回暖。

一次性财政奖补4200多人、每人7740元的“大礼包”,激励福州朴朴电商99%的员工按时返岗,为市民开展线下生鲜食品配送。公司董事长陈兴文感叹:“政策带温度,大家伙咋会没干劲?”

交通运输、物流、服务业等重点行业,是群众生活的保障,也是其他行业复工复产的基础。财税部门先后出台免征公共交通运输、生活服务、物资快递企业增值税,免收车辆公路通行费、进出口货物港口建设费、民航发展基金,减半征收船舶油污损害赔偿基金等一系列措施。金融机构及时落实贷款“降价”、还款“延时”的优惠政策,主动为受疫情影响严重的服务业开发信贷产品,千方百计满足企业复工复产资金需求。

——帮扶疫情防控重点地区奋力追赶。

春耕春播等不得!3月27日,宜昌兴发化工有限公司厂房内的机器轰隆作响,正在三班倒生产磷肥。农行湖北三峡分行上门对接、投放贷款1.05亿元后,工厂资金难题得解,加速运转,疫情期间销售化肥8万多吨。

湖北大地正在与时间赛跑,财税金融保障也加力提速。湖北省陆续出台支持疫情防控财税“17条”和支持中小微企业共渡难关“18条”。截至3月31日,全省免征小规模纳税人增值税66.49亿元,兑现企业所得税优惠20.69亿元,预计企业少缴社保费121亿元。

建行湖北省分行与地方政府合作建立金融平台,综合运用各种金融工具帮助企业恢复生产经营;太平洋产险制订专属保险方案,为复工复产企业兜牢“保障网”;湖北银保监局联合武昌区政府等,依托“金融网格工作站”将服务下沉到街道,“一对一”帮企业解决资金难题……

截至3月末,湖北省各项贷款同比增长12.1%。其中,制造业贷款新增443亿元,同比增加362亿元;普惠小微企业贷款同比增长20.1%。

解难点、消堵点,畅通中小微企业融资渠道

中小微企业是保证产业链、供应链畅通的重要环节,也是复工复产过程中压力最大的企业群体。财税金融部门针对中小微企业融资过程中的难点、堵点,使出新招、实招。

——加强银税互动,解决增信难题。

“由于已售产品货款不能及时回笼,公司没钱买原料、开工资,多亏‘银税互动’的33万元信用贷款帮了大忙!”河南省长葛市立新蜂业有限公司负责人高根明高兴地说,当地蜂产品享誉海内外,他有信心把疫情造成的损失降到最低。

税务部门把申贷企业的涉税信息分类打包提供给银行,企业再不愁没抵押物、贷不到款。眼下,“银税互动”模式已在全国遍地开花,还涌现出不少“升级版”:在广东,银税联手推出面向个体纳税人的“社保贷”;在山西,单户贷款额已调高至300万元;在厦门,小微企业可通过手机实现“秒批秒贷、随借随还”,满足“短、小、频、急”的资金需求……

——开展产业链贷款,助力协同复工。

“只用3天,银行就批给我们150万元流动资金贷款额度,利率只有2.05%!”江阴市华锋纺织五金配件有限公司负责人徐华康说,省工信厅与中国银行江苏省分行联合推出“复工贷”,在调查了公司上下游企业特别是核心企业生产情况后,为他们扩大生产雪中送炭。

上下游唇齿相依,产业链环环相扣。金融机构通过考察产业链企业整体经营情况,运用应收账款融资、订单融资、预付款融资等方式,开展“全链条”金融服务,让产业链各个环节都活络起来。

“目前工商银行和建设银行已梳理出数千条产业链条,加紧提供全方位金融服务。预计今年全国金融机构可为产业链上的中小微企业提供应收账款融资8000亿元。”银保监会副主席周亮说。

——用好第三方平台,帮企业“流量融资”。

“没想到,靠线上交易的数据能争取到1000万元信用贷款!”满记甜品首席执行官潘冠鹤说。

“2月初,满记大规模闭店,营业额不足一成。光大银行联合美团,依托平台交易量、点评数据进行风险预判后,及时放贷。现在我们九成门店已开业,营业额恢复到五成,情况在一天天好转!”

由于缺少抵押物、缺乏稳定性,以往一些以线上服务为主的小微企业和个体工商户很难获得银行贷款支持。疫情发生以来,多家商业银行与互联网银行、互联网平台协作,及时、精准开展小微金融服务。

银保监会数据显示,3月初,样本小微企业账户动账率比2月下旬提高了29个百分点;截至3月末,全国普惠型小微企业贷款12.55万亿元,同比增长25.93%,远高于各项贷款的同比增速。

越来越多的“幼苗”“小树”资金“血脉”畅通,正发出新枝丫。

抓硬件、优服务,提升企业融资“幸福指数”

疫情期间,财税金融部门充分利用移动互联与大数据技术,开展“不见面”“不打烊”的高效服务,一刻不耽搁地把“真金白银”送到企业手中。

——财税服务网上办。

“没想到能这么快办理退税,真是解了燃眉之急!”山东博科消毒设备有限公司财务人员孟艳丽说,公司复工后头寸吃紧,济南市税务部门获悉后,辅导她上网办理退税业务,“不到1小时就完成全部流程,24万元退税款很快到账。”

“非接触式办税缴费服务并非临时举措,而是持续巩固拓展服务质量的长效之举。”国家税务总局纳税服务司负责人韩国荣表示,目前已推出185项非接触式办税缴费事项,今年年底争取达到200项左右,“依托‘电子税务局’,实现纳税人90%以上主要涉税服务事项网上办理。”

——银行放贷即刻办。

组织抗疫新药生产刻不容缓,信贷资金支持须分秒必争!

1月19日,广东一方制药有限公司成为“肺炎一号”的受托生产方,企业急需资金支持。民生银行应用线上融资产品“信融E”为企业发放贷款近百万元,从线上提交融资申请至贷款发放,仅耗时30分钟!

为了支持企业复工复产,各商业银行采用科技手段加快新系统、新产品上线,线上与线下联动服务,通过网络、手机、电话等方式,让企业足不出户就能快速办理金融业务。

——跟踪问题靠前办。

近日,新疆永顺建筑安装工程有限公司35.5万元延期缴纳税款的申请顺利获批通过。“税务部门主动来对接,一天都没耽搁!”公司负责人钟小涛惊喜之余,连连点赞。

惊喜背后,是新疆博尔塔拉蒙古自治州税务局根据税收大数据全面分析重点企业经营情况,开展“靠前服务”的新探索。运用税收大数据,寻找税惠政策适用对象,及时为企业减负纾困,成为疫情期间各地开展税务服务的新亮点。

春风又染群山绿。千万家企业如同劲竹,在源源不断的资金“春雨”润泽下,努力向上拔节,长成更美的风景。(记者 曲哲涵 欧阳洁 寇江泽 葛孟超)

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

扫一扫关注微信

扫一扫关注微信