2月22日,深交所向申通快递下发问询函,要求结合提取回购股份的数额、回购股份价格、近期市场可比案例的折价情况等说明1元定价的合理性,并补充披露本次员工持股计划参加对象中董事、监事、高级管理人员的确定依据。

此外,深交所直言要求公司详细说明本次员工持股计划是否有利于持续发展,是否存在变相向相关方输送利益的情形。

2月15日,申通快递披露了上市后首份员工持股计划,拟以每股1元的价格将此前回购股票出售给符合标准的员工,据悉,参加本员工持股计划的员工总人数不超过124人。

此次员工持股计划持有的股票数量为1955.99万股,占公司当前股本总额的1.28%,其中1435.64万股用于首次参与该员工持股计划的员工,剩余520.35万股作为预留份额在该员工持股计划规定时间内转让。

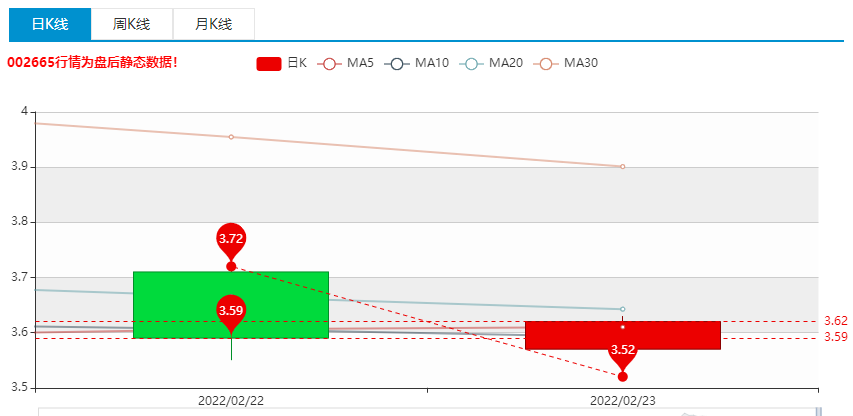

公告显示,截至2021年1月15日,公司通过股份回购专用证券账户以集中竞价方式累计回购股份1955.99万股,占公司目前总股本的1.28%;回购最高成交价为15.50元/股,最低成交价为9.16元/股,成交总金额为2.36亿元(不含交易费用)。

这也意味着公司花费2.36亿元回购的股份将以1955.99万元出售给员工作为激励,折价率超过九成。

这引发不少中小投资者质疑,如此股权激励是否变了味?其中是否存在利益输送?公司董监高有没有“自肥”的嫌疑?

对此,部分公司给出的解释是,未设置公司层面业绩考核目标,旨在通过适当降低业绩门槛,充分调动员工的积极性和创造性,从而防止优秀人才流失、增强人才队伍的稳定性。

这样的说法显然有些牵强。股权激励的一个主要目的,就是将员工利益与企业发展、股东利益紧紧绑定在一起,实现三者共赢。只有设定一定门槛的行权条件,才能真正发挥激励作用,如果行权条件极低甚至没有门槛,股权激励变为员工无风险套利的工具,很难产生真正的激励效果,对于提高公司经营业绩、提升公司竞争力也就无从谈起。并且,严重偏离上市公司股票价格的授予定价,其商业合理性存疑,为利益输送留下了空间。

近年来,借鉴国际成熟市场的经验,我国实行股权激励的上市公司数量持续增加,在帮助企业优化治理结构、激发人才潜力、进行良好市值管理等方面发挥出重要作用。但部分上市公司借股权激励之名行利益输送之实,让股权激励演变成只有少数人才能享受到的股权福利,这不仅背离了该项制度设计的初衷,使得激励效果大打折扣,还存在着利益输送风险,侵害了中小投资者权益。

对于这样的股权激励,毫无疑问要坚决说“不”。监管部门应进一步完善股权激励制度,比如可考虑提高股权激励授予价格标准、将上市公司市值纳入行权条件考核内容等,并对企业股权激励方案的合理性进行严格把关,从严压实各方责任,防止利益输送。

企业需明白,借股权激励进行利益输送是一种短视行为,对公司发展有百害无一利。要真正起到激励目的,还需科学合理设计股权激励方案,在员工、中小股东和上市公司利益之间求得平衡,推动企业长远健康发展。(李华林)

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

扫一扫关注微信

扫一扫关注微信