(原标题:天通股份频繁切换募投项目追热点 老板娘清仓减持套现3.7亿元又抛25亿元定增预案)

中国网财经3月14日讯(记者叶浅 胡靖聆)去年12月天通股份(600330)管理层大换血后,公司动作频频,各项主营业务纷纷扩产。3月1日,天通股份拟斥资超23亿元投建蓝宝石晶体和高性能软磁材料绿色制造项目,3月8日,天通股份又抛出25亿元定增预案,计划将13.51亿元投向大尺寸射频压电晶圆项目、5.34亿元用于新型高效晶体生长及精密加工智能装备、将6.1亿元补充流动资金和偿还银行借款。

实施多元化业务布局,天通股份集锂电池、光伏、稀土永磁、新能源车等多个热门概念傍身,去年天通股份股价最大涨幅超过115%。然而,天通股份实控人潘建清妻子杜海利开启减持之路,同花顺ifind显示,自去年11月至今年年初,杜海利清仓减持累计套现约3.78亿元。

不仅如此,中国网财经记者在梳理天通股份业务布局时发现,公司的压电晶圆业务和蓝宝石业务的发展过程中面临诸多变数,为了追热点,公司不惜毁诺变更募资,此次公司多业务扩产能否顺利开展存在不确定性。

压电晶圆项目一波三折

天通股份成立于1999年,公司从磁体材料起家,经过多年的多元化发展布局,目前形成了两大板块业务,即电子材料和专用设备,前者包含磁性材料与部品,蓝宝石晶体材料、压电晶体材料等晶体材料;专用装备包含晶体材料专用设备、粉体材料专用设备、半导体显示专用设备的研发、制造和销售。

由于业务繁多,天通股份集多热点概念傍身,同花顺ifind显示,公司的概念包括锂电池、光伏、稀土永磁、新能源车、充电桩、第三代半导体、高端装备、军工、OLED、新材料、小金属等概念。

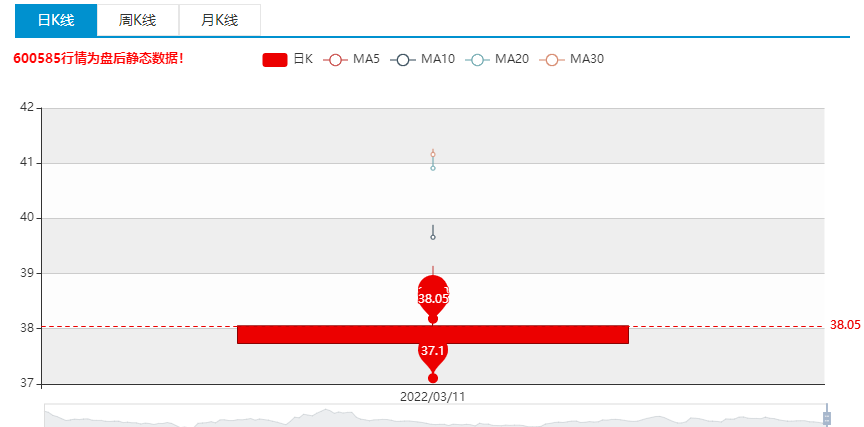

在多个赛道概念的催化下,2021年天通股份的股价从4月中旬的8.02元涨到12月中旬的18.42元,涨幅高达115%。此后股价回落,截至3月14日收盘,天通股份的股价为11.76元。

3月8日,天通股份发布定增预案,非公开发行对象为不超过35名特定投资者,发行募集资金总额不超过25.00亿元,计划将13.51亿元投向大尺寸射频压电晶圆项目、5.34亿元用于新型高效晶体生长及精密加工智能装备、将6.1亿元补充流动资金和偿还银行借款。

中国网财经记者注意到,天通股份定增的最大的募投项目压电晶圆项目此前发展一波三折。2016年天通股份开始研发生产压电晶体材料,当期的营业收入为14.28万元,此后未再披露该业务的盈利情况。由于压电晶体材料国产化迫在眉睫,2017年4月,天通股份变更部分募集资金投资项目,改投“年产70万片新型压电晶片项目”,计划投入资金3.09亿元。

然而,不足3年时间,2020年3月天通股份终止年产70万片新型压电晶片项目,并将结余募集资金约2.3亿元用于永久补充流动资金。天通股份解释称,压电晶体方面,由于国内下游器件厂商仍处于起步阶段,国内市场需求不足,而国外厂商的验证难度和周期超出预期,导致公司产品尚未实现批量进入国际市场。

天通股份在此次定增预案中表示,大尺寸射频压电晶圆项目的投资金额为14.67亿元,建设周期是36个月,该项目的实施将保障现阶段4英寸、6英寸压电晶片的生产能力,并借助下游器件国产化的契机快速实现规模化。

再次押注蓝宝石业务 尺寸落后同行

相较于将14亿元投向大尺寸射频压电晶圆项目,天通股份将更多资金押注蓝宝石赛道。3月1日天通股份发布公告,控股子公司天通银厦根据市场现状和行业发展趋势,为进一步抢占蓝宝石衬底和大尺寸窗口材料市场,拟实施建设蓝宝石晶体制造与加工基地,以扩大蓝宝石晶体和大尺寸蓝宝石晶棒的生产规模,该项目总投资17.13亿元。

此外,去年10月20日,天通股份还发布公告,计划投资6.71亿元通过控股子公司天通银厦,建设400公斤级蓝宝石晶体及其加工制造项目。

值得注意的是,蓝宝石行业受市场波动影响较大,2015年至今通过行业间的竞争已经完成了多轮洗盘,天通股份布局蓝宝石业务面临诸多变数。早在2010年天通股份开辟蓝宝石晶体材料业务,2014年成立天通银厦重点发展蓝宝石业务,当年天通股份定增20亿元,全部投入智能移动终端应用大尺寸蓝宝石晶片投资项目。

2017年4月,天通股份拟变更部分募集资金投资项目,将原投向“智能移动终端应用大尺寸蓝宝石晶片项目”的4.34亿元,改投其他项目。变更原因为蓝宝石智能终端及穿戴视窗类产品的市场需求和产品订单未达发展预期。

由于蓝宝石行业市场空间不及公司预期,2019年天通股份蓝宝石材料收入下降超36%。2020年3月,天通股份决定终止2014年定增的蓝宝石项目-智能移动终端应用大尺寸蓝宝石晶片项目(海宁)。天通股份解释称,由于市场变化,蓝宝石在手机屏应用一直未能实现大规模应用,从而导致天通股份蓝宝石产品在智能终端及穿戴视窗类产品的市场订单未达成发展预期。

出人意料的是,刚终止的蓝宝石项目,在2020年下半行业迎来拐点,下游LED行业两年多的去库存周期告终,叠加逐渐兴起的Mini-led的需求成长,蓝宝石材料的需求量和单价都迎来了快速反弹。

经过一年半的反弹,天通股份的蓝宝石业务仍然没有恢复往日较高的盈利能力。财务数据显示,2018-2020年和2021年前三季度,该业务的营业收入分别为5.57亿元、3.53亿元、3.53亿元和2.80亿元;同期毛利率分别为39.30%、27.99%、25.43%和29.20%。

蓝宝石晶体的尺寸也是市场关注的焦点。一般来说,在良率相当的情况下,蓝宝石晶体尺寸越大,材料的利用率越高,边角损失越小,成本优势更加显著。

天通股份在2020年年报中披露,公司700公斤级蓝宝石晶锭研制成功,开始小批量试制工作。2021年中报,天通股份披露公司小批量试制800公斤级晶锭,开辟了特殊大尺寸光学产品市场。去年9月22日,天通股份向投资者表示,公司目前量产有100公斤、160公斤与400公斤长晶炉,100公斤长晶炉正逐步替换为400公斤长晶炉,同时继续增加400公斤长晶炉,预计明年底整体产能将比2021年增加一倍。

从同行业公司来看,2020年12月,晶盛机电700公斤级超大尺寸蓝宝石晶体出炉。近日,晶盛机电披露向特定对象发行股票募集说明书(二次修订稿)中提到,公司目前已成功生长出全球领先的700公斤级蓝宝石晶体,建立了规模化生产基地。天通股份投资者在股吧表示:“去年晶盛机电蓝宝石晶体尺寸已经700公斤,天通股份仅400公斤,竞争力可能较弱”。

业绩质量低 大股东高比例质押

此次定增中,天通股份还将6.1亿元用于补充流动资金和偿还银行借款。天通股份从事的电子材料业务均属于资本密集型产业,业绩增长需要依靠产能规模扩张和研发投入增加。然而多个业务谋扩产,天通股份似乎面临资金面捉襟见肘的窘境。

2016年以来,天通股份的业绩质量令人担忧,收现比走下坡路,从2017年的82.24%下降到2020年的65.90%,有较高比例的收入实际未收到现金,2021年前三季度为72.08%。不仅如此,公司的净现比更是坐上过山车,2016年、2019年和2020年分别为-44.91%、-55.82%和-0.85%,去年前三季度有所提升,净现比为57.16%。

截至2021年前三季度,天通股份的账上货币资金已经无法覆盖短期借款,2017年公司的货币资金和短期借款分别为8.34亿元和4.71亿元,此后,公司的的货币资金逐年下降,短期借款却在攀升,截至2021年前三季度,公司的货币资金和短期借款分别为4.61亿元和9.27亿元。与此同时,公司的偿债能力也在下降,2017年公司的流动比率和速动比率分别为1.73和1.18,2021年前三季度分别为1.47和0.89。

早在2020年3月,天通股份就祭出“杀手锏”,公司终止募投项目智能移动终端应用大尺寸蓝宝石晶片项目(海宁)、年产70万片新型压电晶片项目,并且将节余募集资金合计约9.8亿元用于永久补充流动资金。

中国网财经记者注意到,实控人潘建清妻子杜海利接连3次清仓减持上市公司股份,3次减持累计套现3.78亿元。截至今年1月1日,杜海利已经不再持股天通股份。天通股份表示,杜海利减持的具体原因为后续科技产业投资发展需要。

除了老板娘清仓减持,天通股份的大股东高比例质押,潘建清和潘娟美的股权质押占出质人持股比例分别为64.91%和69.01%。

关于天通股份的定增进展和各项业务的发展情况,中国网财经记者将保持持续关注。

标签: 天通股份

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

扫一扫关注微信

扫一扫关注微信